不動産投資の利回りとは?基礎知識から計算方法まで詳しく解説!

不動産投資をしてみたいけど、大きなお金が動くし、リスクが大きいから一歩踏み出せない…と迷っている方はいませんか?

不動産投資はリスクを考慮しながら計算することで、失敗を回避することできます。そして、その指標の1つとして利回りがあります。

今回は、不動産投資の利回りや計算方法、リスク回避のためのシミュレーションなど不動産投資をする上でのポイントを説明していきたいと思います。

不動産投資の利回りとは?

利回りとは投資した元のお金に対して、どのくらい増えるのか示す割合のことを指します。そして、不動産投資の利回りには、表面利回り(グロス利回り)、実質利回り(ネット利回り)の2種類があり、それぞれ計算方法が異なります。

利回りの計算方法

- 表面利回り(グロス利回り)

表面利回りとは、年間の家賃収入の総額を不動産の購入価格で割ったものです。投資物件の紹介の際などに、一般的に使われるのが表面利回りです。

表面利回り (グロス利回り)% = 年間家賃収入 ÷ 物件の購入価格 × 100

- 実質利回り(ネット利回り)

実質利回りは、管理費や固定資産税、修繕積立金などの不動産運用にかかる諸経費も加えて計算します。年間の収入から不動産運用にかかる諸経費を差し引いた実質的な収益から、物件価格に不動産仲介手数料などの購入時にかかる諸経費を加算した数字で割ったものです。

実質利回り(ネット利回り)%

= (年間家賃収入 − 不動産運用諸経費) ÷ (物件の購入価格 + 購入時の諸経費) × 100

表面利回りと実質利回り

表面利回り、実質利回りの計算方法について説明しましたが、ここではそれぞれの特徴について具体的に説明していきたいと思います。

表面利回りは簡単に計算できるため、不動産会社が情報として出している販売図面に載っているのは一般的に表面利回りとなっています。そのため、物件の状態を簡単に判断するために、物件の比較の指標の1つとなります。

ただ、年度によって変動する可能性のある不動産維持にかかる諸経費や不確定な司法書士報酬は考慮されていません。そのため、必ず利益が得られることを示す数字ではないのです。また、満室を想定した数字となっているので、想定利回りといわれることもあります。

一方、実質利回りは諸経費を含めて計算するので、より現実的な数字を知ることができ、細かく収益性を把握したいときの指標となります。そのため、具体的に手取り収入や物件を比較する際には実質利回りをチェックしておく必要があります。

もし空室がでた場合は、その期間の家賃収入はなくなり、年月が経てば劣化するため、年々諸経費が上がっていく可能性があります。また、不動産経営にかかる経費は毎年異なることから、実質根回りは変動します。そのため表面利回りと比べると、実質利回りは正確な算出が難しいのです。

実際の利回りシミュレーション

実際に2つの物件を比較しながら、利回りをシミュレーションしてみましょう。物件①は価格は高いものの高い家賃収入を得られるエリアの物件で、物件②は価格は安く、家賃は物件①より低いエリアの物件です。

| 物件① | 物件② | |

| 物件価格 | 2,500万円 | 1,500万円 |

| 管理費 | 6,500円/月 | 6,500円/月 |

| 修繕積立金 | 1,000円/月 | 1,000円/月 |

| 集金代行手数料 | 2,960円/月 | 1,600円/月 |

| 固定資産税 | 70,000円/年 | 60,000円/年 |

| 家賃金額 | 92,000円/月 | 55,000円/月 |

ここから、年間の家賃収入と支出から、年間の収入を算出します。

| 物件① | 物件② | |

| 年間家賃収入 | 1,104,000円 | 660,000円 |

| 支出 | 192,280円 | 169,200円 |

| 収入 | 911,720円 | 490,800円 |

それでは、表面利回りを算出してみましょう。

物件①の表面利回りは、

110万4,000円 ÷ 2,500万円 × 100 = 4.42%

物件②の表面利回りは、

66万円 ÷ 1500万円 × 100 = 4.40%

次に実質利回りですが、購入時の諸経費を含めるので、それを50万円と設定しましょう。

そうすると、物件①の実質利回りは、

91万1720円 ÷ (2500万円 + 50万円) × 100 = 3.58%

物件②の実質利回りは、

49万800円 ÷ (1500万円 + 50万円) × 100 = 3.17%

となります。

不動産投資で最低必要な利回りの目安は?

利回りの計算ができても、利回りがどのくらいだと良いのでしょうか?

東京都内では、4.0%〜5.0%の利回りが期待できます。これを踏まえて、都内の不動産物件だと、4.5%〜4.9%の利回りの確保を目指すと良いでしょう。不動産価格の上昇が予想される局面では、物件の初期投資費用がかさむため、利回りもやや低めになる傾向があるのです。一方、郊外の不動産物件では、5.5%〜6.0%の利回りの確保を目指すと良いでしょう。

不動産投資の表面利回り相場

不動産投資といっても、ワンルームマンション、一棟アパート、一棟マンション、そして戸建てと種類があります。地域や築年数などによっても利回りは変わってきます。しかし、それぞれの表面利回りの相場を知ることは、不動産投資をするにあたりとても重要です。

全国の表面利回りの相場は、

ワンルームマンション・・・7.42%

一棟アパート・・・8.86%

一棟マンション・・・8.46%

となっています。

ちなみに戸建ては、不動産投資目的ではなくマイホームとして建築するものです。そのため、不動産投資で中心となる戸建ては中古物件ということになり、利回り相場は8%〜16%と幅が大きくなります。

不動産投資の利回りにおける注意点

不動産投資のゴールは、物件を購入することではありません。物件を購入してから、20年、30年と長く経営をしていき、堅実に収入を得ていくことがゴールなのです。そのためには、収益性を上げる不動産経営の計画を建てる必要があり、収益の予想に使用する数値が利回りです。

このことから、利回りについてよく理解し、高い利回りを維持するためのポイントをおさえることが、着実に収益性を上げる不動産経営に繋がるのです。

ただ、利回りは満室を想定しています。常に満室であることが理想的ですが、実際は空室が出てしまうことがあります。空室ができるリスクを考慮し、それを許容できる範囲で保つのか、保証料の支払いをしてでも空室保証を受けるのかは、オーナー次第となります。

利回りだけで判断してはいけない⁈

利回りは、堅実な不動産経営をする上で重要な数値となります。しかし、利回りだけを指標として判断してはいけません。

物件を利回りだけで判断すると危険

利回りが高い物件のかなには、買い手が見つからずに物件価格を下げて、利回りを高くしているケースがあります。物件情報も含め、総合的に判断しなければ、リスクの高い物件を購入してしまう可能性があるのです。

このようなことがないように、利回りの相場を知っておく必要があります。→不動産投資の表面利回り相場

相場と比べると異様に高い利回りの物件を見つけた場合、物件の情報を十分に収集しましょう。長期的に空室となっている部屋は、空室になるリスクが高い物件の可能性が高いため、長期間空室担っていないかも確認しておくと良いでしょう。

利回り以外の物件選びのポイント

不動産物件を選ぶポイントとして、

- 立地条件が良い

- 比較的築年数が浅い

- 1Rタイプではなく、1Kタイプ

- バス・トイレ別

が挙げられます。

良い立地条件として、高所得者が多く住んでいる港区や犯罪が少なく女性が住みやすい目黒区など、住みやすく治安の良いエリアで駅から徒歩5分以内がおすすめです。

良い立地条件に加え、築年数が比較的浅く、1Kタイプのバス・トイレ別の間取りは、物件の価値が高まります。さらに、これらの条件で売買価格が相場、あるいは相場以下の場合や、角部屋や上層階など同じ物件でも他の居室と比べた際に付加価値がある場合は、利回りが高くなくても検討する価値があります。

このように、利回りだけでなく、物件の条件も含めてしっかり検討することが重要なのです。

リスクを考慮して数字を出す

不動産投資で大きな失敗を減らすためには、実質利回りをきちんと計算してから物件を購入することです。ただ、利回りを計算する際、空室のリスクは含まれていません。また住居者が滞納してしまう可能性や修繕のリスクなどにも気をつける必要があります。

そのためには、年間数%の空室率を含めたり、修繕に必要な費用の積立金を加えると、よりリアルな数字を出すことができます。そこまで厳しく計算しなければいけないのか?と思う方もいるかもしれません。不動産投資は大きなお金を動かす投資です。失敗することがないよう、リスクもしっかり考慮することをおすすめします。

収支シミュレーションが大事な理由

不動産投資をするにあたり、収支シミュレーションがとても重要です。ここでは、なぜ収支シミュレーションが必要なのか、そして収支シミュレーションに役立つツールを紹介していきたいと思います。

リスク回避のためにシミュレーションをする

不動産投資は、空室や滞納などのリスクがありますが、予測が立てやすい投資だといわれています。なぜなら、これらのリスクはあらかじめ把握しやすい傾向にあるためです。そのため、失敗しない安定した不動産投資を行うためには、これらのリスクを考慮し、ランニングコストがどのくらいかかるのか、返済計画に問題がないかどうかシミュレーションし、管理することが重要なのです。

お役立ち(エクセル)①収支シミュレーションツール

収支シミュレーションツールでおすすめのサイトを3つ紹介したいと思います。

1.IRRによる不動産投資収益計算Excelシート(Lite版)

基本的な利回りから、税金や減価償却、そして修繕管理費まですべて網羅することができます。10,000以上のユーザーが利用し、大手仲介業者やファンド関係者などの業者がよく愛用している無料シミュレーションツールです。

独自に収集したネット上にある4000万件もの物件データをもとに、気になる物件をクリックするだけで、シミュレーションしてくれるツールです。購入を検討している物件と似た条件の物件を検索し、クリックするだけでシミュレーションしてくれるため、煩わしい入力の手間を省くことができ、初心者の方は不動産投資の勉強ツールとしても使用できます。

5つの項目を入力するだけで手軽にシミュレーションできる上に、固定資産税や所得税などのすべての税金を差し引いた結果を出してくれます。そのため、リアルな毎年の残りを把握することができるのです。また、最終的な手残りを算出するため、適切な売却時期もわかります。

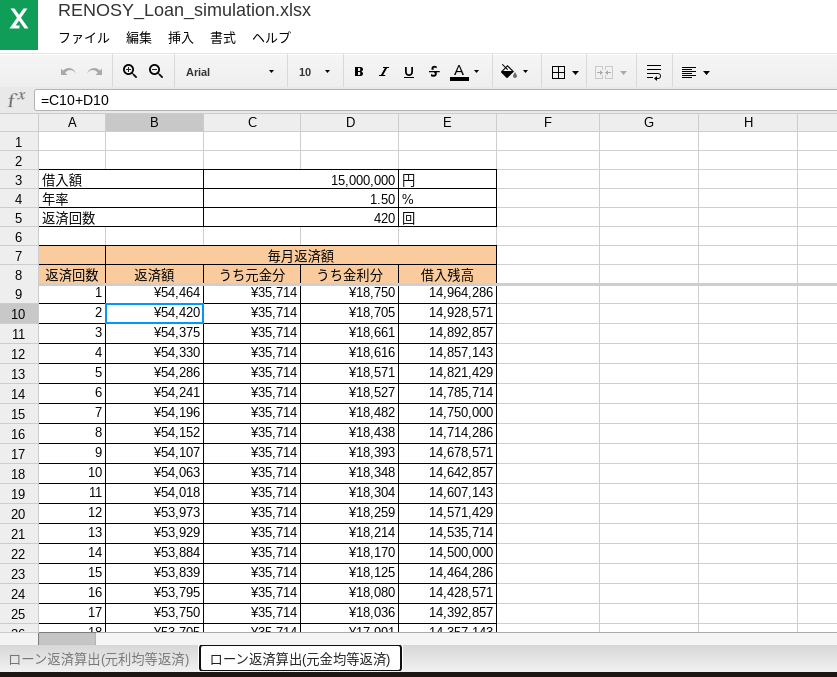

お役立ち(エクセル)②ローン返済シミュレーション

RENOSYのローン返済シミュレーション(Excel)は、元利均等返済、元金均等返済の2つの返済方法をシミュレーションできるツールです。

→ RENOSYのローン返済シミュレーション(元利均等返済、元金均等返済)(Excel)

不動産投資のメリット

不動産投資は、ローン返済後は毎月決まった収入があるイメージがありますが、それだけではありません。ここでは、不動産投資をするメリットを説明していきたいと思います。

いざというときの生命保険代わりになる

自身や家族が亡くなったときに備えて、生命保険に加入する方は少なくありませんが、不動産投資は生命保険の代わりにもなることを知っている方はそう多くありません。実際に、ローン返済中に契約者が亡くなったら、残りのローン返済を家族がしなければいけないと思っている方もいるのです。

不動産投資においてまだローン返済中であったとしても、ローンの契約者が生活に大きな支障がでるほどの障害を抱えたり、最悪亡くなった場合、団体信用生命保険がおります。これによって、残りのローンは全額精算されるため、ローン返済をする必要がなくなり、投資物件だけが残ります。つまりローン返済は全額精算されますが、空室にならない限りは毎月家賃収入があるのです。また家賃収入を得続けることもできますが、売却して一気に金銭を受け取ることもできます。

年金対策にも役立つ、不動産投資

年金は65歳から支給されますが、国民年金の平均受給月額は約5万6,000円であり、厚生年金も含めると月額約14万5,000円となります。しかし、少子高齢社会により年金財政が厳しくなっており、受給年齢の引き上げや年金の削減の可能性があります。

ここで、老後に必要な生活費用を考えてみましょう。生命保険文化センターの意識調査の結果、夫婦2人で老後生活を送る上で必要と考える最低日常生活費は月額平均22.1万円となりました。これは必要最低限必要な資金ということです。もし趣味や旅行などを楽しみたいとなると、さらにお金が必要となります。

このことから、年金だけでは老後に趣味や好きなことをするゆとりのある生活は難しいかもしれません。そのため、老後に向けて貯金をしている方は少なくないと思います。しかし、貯蓄だけで老後に必要な資金を準備することはできるのでしょうか?

人生100年といわれている現代、長生きすることで貯蓄を使い果たしてしまう可能性があります。不動産投資は、毎月借主から家賃が入ってくるため、安定な収入を得ることができます。また長生きしても、貯蓄がなくなってしまうという心配もありません。つまり、年金対策としても不動産投資は有効といえるのです。

相続税対策としても活用できる

不動産投資は節税対策になると言われていますが、相続税対策としても注目を集めています。それは、不動産は財産としての評価額が下がるため、相続税の引き下げにつながるためです。

現金ではなく不動産となるとどうして財産としての評価額が下がるのでしょうか?仕組みについて説明したいと思います。

例えば、現金で1億円相続したとします。この場合、額面通り1億円の評価額になります。一方、不動産を所有している場合、賃貸している点などが考慮されることから、額面の50〜60%で評価されるため、1億円の不動産は5,000万〜6,000万円の評価額となるのです。

相続税は、相続される財産の評価額から計算します。つまり、評価額が低ければ低いほど支払う相続税は少なくなるため、節税につながるのです。

不動産投資でメリットを得よう

いかがでしたか?不動産投資はリスクはあるものの、メリットは大きいです。そして、考えられるリスクも予測が立てやすいため、シミュレーションし、管理することで回避することができます。

将来安定して収入を得たい方は不動産投資を検討してみてはいかがでしょうか。

その他の関連記事はこちらから

※記事の掲載内容は執筆当時のものです。