マイホーム購入にはいくら必要?維持する費用などお金の知識を徹底解説!

誰もが憧れる夢のマイホーム生活。家を購入するには、物件価格だけでなく様々な費用が必要になってきます。ここでは、一戸建ての相場から、購入時にかかる費用、購入後の維持費まで、夢のマイホームを手に入れる為のお金にまつわる知識を詳しく解説します。将来家を購入したい!と考えている方は、是非チェックしてみて下さい。

目次

マイホーム(一軒家)の値段はいくら?

人生で「最も高い買い物」と言われているマイホーム。高いとは分かっていても、その価格がどのくらいなのか気になる方も多いのではないでしょうか。ある程度の相場を知る為に、ここでは住宅金融支援機構が保有する「2019年度 フラット35利用者調査データ」の調査結果を元に解説していきます。

2019年4月~2020年3月の一戸建ての全国平均価格は、土地付き注文住宅で4,257万円、建売住宅が3,494万円です。しかしこれは、地域や土地の広さなどで大きく差があります。

おおよその目安としては、都心で土地付き注文住宅4,500万円、建売4,000万円。首都圏であれば、それに500万円程上乗せ。それ以外の地域では、土地付き注文住宅4,000万円、建売3,500万円と言ったところでしょう。

マイホームを購入するときに必要な費用【不動産購入時】

マイホームを購入する際は、物件価格以外にも手数料や税金など様々な費用が必要です。まずは、家に限らず「不動産」を購入すると必ずかかる費用について解説していきます。どんな費用がいくらくらいかかるのか、事前にチェックしておきましょう。

費用①申込証拠金

『申込証拠金』とは、「この物件を買いたい」と契約前に購入の意思表示として不動産会社に支払うお金です。契約が成立すれば、購入代金に充当されます。申込証拠金を支払うことで、本気で購入の意思があることを伝えることができ、他の購入希望者よりも売買交渉を優先してもらうことができます。金額は数万円~10万円程度で、契約が成立しなかった場合は返還されます。

費用②手付金

不動産売買契約では、契約締結時に買主が売主に『手付金』を支払うのが一般的です。金額は、売買金額の5~10%が相場です。4,000万円の物件を購入した時の手付金は、200万~400万の手付金が必要です。

契約が不成立の場合、買主が支払った手付金を放棄しなければならず、「申込証拠金」と違い返還されることはありません。逆に、売主の都合で契約を解除する場合、受け取った手付金とその同額をあわせた金額、つまり400万の手付金では800万を売主から買主へ支払う義務が発生します。

費用③仲介手数料

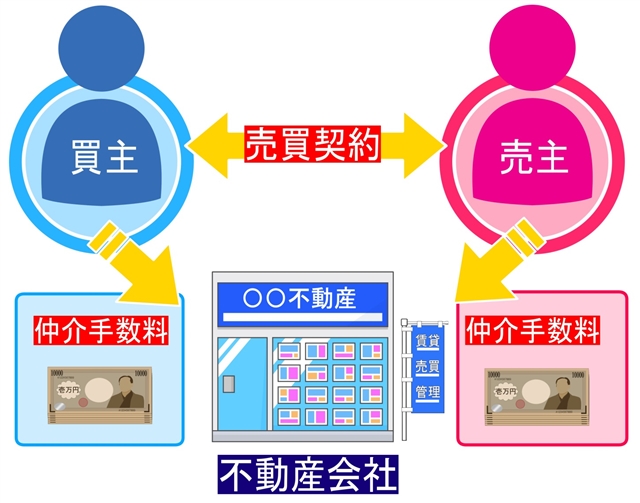

一般的な不動産取引には、売買に限らず賃貸借においても不動産会社が売主(貸主)と買主(借主)の間「不動産会社」が介入し、意見の調整や契約事務処理などを行い、滞りなく契約をスムーズに締結させます。『仲介手数料』とは、取引が成立した時点で不動産会社に支払う成功報酬になります。

不動産売買の仲介には、1つの不動産会社が売主と買主の双方を仲介することもあれば、売主と買主を別々の不動産会社が仲介することもあります。双方の仲介をしている不動産業者は、売主・買主の両方から仲介手数料が入ることになります。

不動産売買においての仲介手数料は、宅地建物取引業法で上限額が決められており、不動産会社は上限を超えて請求することはできません。

【仲介手数料の法定上限額】

| 売買価格 | 上限 |

|---|---|

| 200万以下の部分 | 売買価格の5%+消費税 |

| 200万円超~400万円以下の部分 | 売買価格の4%+消費税 |

| 400万円超える部分 | 売買価格の3%+消費税 |

このように、3つに区分して計算する必要がある為とても面倒です。よって400万を超える物件に対しては、一般的に以下の計算式が用いられています。簡単に仲介手数料を算出することができるので、覚えておくと便利です。

| 売買価格400万円以上の場合 | (売買価格×3%+6万円)+消費税 |

|---|

例えば、4,000万円の家を購入した時の仲介手数料は、(4,000万 ×3%+6万)+消費税10%で、138万6千円になります。なお、法律で定められているのは「上限」だけで「下限」はありません。仲介手数料の請求額は不動産会社によりますが、ほとんどの業者が満額を請求すると思って良いでしょう。

不動産売買は、直接売主から(個人間)で購入することも可能です。業者が介入しなければ仲介手数料も発生しませんが、大きな金額が動く不動産売買には何かとトラブルがつきものです。スムーズに契約を行う為にも、よほどの理由がない限り不動産会社を入れて進めることをおすすめします。

費用④印紙税・不動産取得税

不動産を購入した場合は、『印紙税』や『不動産取得税』などの税金が課税されます。『印紙税』とは経済取引などで作成された文書に課税される税金で、不動産売買では契約書に収入印紙を貼って納税します。購入金額によって貼る収入印紙の金額が異なります。

| 購入金額 | 印紙税 |

|---|---|

| 500万円超1千万円以下 | 1万円 |

| 1千万円超5千万円以下 | 2万円 |

| 5千万円超1億円以下 | 6万円 |

『不動産取得税』とは、土地や建物を買ったときに一度だけ払う地方税のことです。売買締結時ではなく、新居に入居して、しばらくすると自治体から納付書が送られてきます。 マイホームの場合、固定資産税評価額に対して3%の税率で課税されます。

| 不動産取得税 | 固定資産税評価額×税率3% |

|---|

費用⑤登記費用

土地や建物を購入したときは、所有権保存登記や移転登記などが必要になります。この登記をする際にかかる税金のことを『登録免許税』と言います。目安として新築の家を購入した場合は、土地の所有権移転登記、建物の表題登記、建物の所有保存登記、抵当権設定登記などで、20万くらいはかかります。

登記は自分でもできますが、知識がない方は時間もかかり、売買契約でバタバタしているなか法務局に行って登記するのも大変でしょう。そこでおすすめなのが「司法書士」に依頼することです。司法書士に頼めば、法務局への手続きを全て代行してくれます。司法書士への報酬の目安は、住宅ローンを設定していると過程して10万円程です。

マイホームを購入するときに必要な費用【ローン契約時】

マイホームを購入する際は、住宅ローンを利用する方がほとんどでしょう。住宅ローンには、フラット35や変動・固定などがありますが、いずれのローン締結時にも発生する費用があります。

住宅ローンの契約書も、売買契約書と同様『印紙税』がかかります。こちらも借入金額に応じて税額が異なります。他にも、「事務手数料」「ローン保証料」「団体信用生命保険特約料」などがかかります。各種金額については、金融機関やローンの種類によって異なるので、事前に調べておくと良いでしょう。

マイホームを購入するときに必要な費用【購入後の維持費】

マイホーム購入後も、様々な費用が発生します。賃貸と違い、自分で家を所有すると修繕費用や税金などの『維持費』を全て自分で負担することになります。維持費を考慮しなかった為に生活が苦しくなった・・・なんてことにならないよう、マイホームを購入する前に、維持費がどの程度かかるのか、ある程度理解しシミュレーションしておきましょう。

維持費①固定資産税・都市計画税

不動産を所有しているだけで必ず掛かる税金があります。それが『固定資産税』と『都市計画税』と言われる市町村税です。

『固定資産税』とは、毎年1月1日時点で市町村の固定資産

| 固定資産税 | 固定資産税評価額×税率1.4% |

|---|

『都市計画税』は、都市計画事業・土地区間整理事業の費用に充てることを目的としたもので、固定資産税と一緒に徴収されます。固定資産税のように不動産を所有してる方全てが支払うものではなく、「市街化区域」内に不動産を所有している方が支払います。しかし、住宅はほぼこの「市街化区域」に建てられているので、マイホームを所有している方のほとんどが対象と思って良いでしょう。

| 都市計画税 | 固定資産税評価額×税率0.3% |

|---|

『固定資産税』と「都市計画税』は、マイホームを持っている以上「決して避けられない税金」として覚えておきましょう。

維持費②修繕費用

新築一戸建てを30年間所有すると仮定すると、修繕費はトータルでおよそ800万円程かかると言われています。10年を過ぎたあたりから、経年劣化による修繕が何かしら必要になってきます。

大規模修繕では「外装塗装」、細かな修繕では水回りの修理、フローリングや壁紙の張り替えなどが挙げられます。いつでも対応できるよう、新居を購入した時点から修繕費の貯蓄をしておくことをおすすめします。

維持費③保険費用

マイホームを購入したら、万が一に備えて『火災保険』に加入しておきましょう。火災保険は火事はもちろん、雷や洪水による損害、家財や部屋の破損を保証してくれます。また、火災保険とセットで『地震保険』にも加入しておくと安心です。なぜなら、地震が原因の火災や損害は火災保険の対象外だからです。

保険費用は、加入する保険会社や種類によって差がありますが、およそ5年で15~20万円はかかるでしょう。支払い方法は、10年一括や分割もあるので、加入する保険会社に確認しましょう。大切な家を保証してくれる「保険費用」は、マイホームの必要経費として覚えておきましょう。

マイホーム購入の頭金はいくら必要?

続いては、マイホームを購入する際の『頭金』について解説していきます。家を買う時は、ほとんどの方が「住宅ローン」を利用しますが、その融資額を決定する上でポイントとなるのが「頭金をいくら払うか」です。ここでは、頭金を入れるメリット、金額の目安などについて見ていきましょう。

頭金を入れるメリット

最近では、頭金なしでも融資してくれる金融機関も増えており、自己資金が少ない方でもマイホームを購入しやすくなっています。しかし、実際は多くの方が頭金を入れて融資を受けています。それは頭金を入れることで大きなメリットがあるからです。

【頭金を入れるメリット】

- 住宅ローンの融資が受けやすくなる

- 月々の返済額が抑えられる

- 金利が低くなる

- 返済期間が短くなる

- ローンの支払総額が少なくなる

頭金の平均費用

では、いったい「頭金」はいくら入れれば良いのでしょうか?住宅金融支援機構の「フラット35利用者調査」のデータによると、頭金の平均費用は物件価格の1~2割となっています。4,000万円の家であれば、400~800万の頭金を用意しておくと良いでしょう。

手元に残しておく貯金額を決める

頭金は長い目で見ても大きなメリットがあるので、資金に余裕がある方は頭金を入れた方が良いでしょう。しかし、月々の返済を抑えたいが為に無理をして頭金を入れてしまうと、お子様の教育費や病気などの急な出費に対応できなくなってしまうこともあります。まずは、手元に残しておきたいお金を決めて、資金計画を立てましょう。

頭金は長い目で見ても大きなメリットがあるので、資金に余裕がある方は頭金を入れた方が良いでしょう。しかし、月々の返済を抑えたいが為に無理をして頭金を入れてしまうと、お子様の教育費や病気などの急な出費に対応できなくなってしまうこともあります。まずは、手元に残しておきたいお金を決めて、資金計画を立てましょう。

頭金は必ず1~2割入れなければいけない訳ではありません。「頭金0」でマイホームを購入する方もいます。頭金なしでも融資してくれる時代だからこそ、「頭金は余裕がある分だけ払う」「頭金は入れない」という選択肢があるということを覚えておきましょう。

年収別頭金の目安

最後は、年収別頭金の目安を見ていきましょう。頭金を年収別で見ると、年収600万円以下の世帯は頭金0~200万円、年収600~800万円世帯は、200~500万円が平均です。これはあくまでも平均であり、中には1,000万以上の頭金を入れる方もいます。いずれにせよ頭金は、貯蓄額や人生設計を踏まえ、無理のない額で資金計画を立てましょう。

年収別住宅ローン借入額の相場も要チェック

住宅ローンを利用する場合、無理なくマイホームを購入できる価格の目安は「年収の5~6倍」と言われています。年収400万円ならば、2,000~2,400万円。年収600万円で3,000~3,600万円になります。

ローンの月々の返済額は、借入額1,500~2,000万円で月額5~7万円。借入額2,000~3,000万円で月額8~10万円。借入額3,000~3,500万円で月額10~14万円です。ローンは、この先何十年も支払っていくものです。決して無理をせず、しっかりと資金計画を立てることが重要になります。

資金計画をしっかり立ててマイホームを購入しよう!

マイホームに関わるお金の知識いかがでしたか?「家を買う」ということは、物件の購入費用だけでなく、手数料や税金、修繕費、保険など様々な「お金」がかかります。これだけの必要経費がかかるとを知って躊躇されてしまった方もいるかもしれませんが、今は、マイホームが欲しいと思っているのにお金がないからと諦める時代ではありません。

全額を融資してくれる住宅ローンや低金利のローンも登場し、「頭金0」でローンを組む方も増えています。手元に残しておきたいお金、子供の教育資金や老後の貯蓄などを踏まえ、しっかりとした資金計画を立てて、是非夢のマイホームを手に入れて下さい!

その他の関連記事はこちらから

※記事の掲載内容は執筆当時のものです。