ベストペイ(BestPay)なら即資金化できる!ファクタリングの特徴や口コミ・評判を解説

「設備投資できない」「仕入れの費用が足りない」など事業を進めるうえで、資金繰りに困る場面が訪れることもあるでしょう。

とはいえ金融機関からの融資は審査が厳しかったり、時間がかかったりするため「資金が欲しい時に即資金化」は難しいのが現状。大きな仕事を諦めざるを得なくなってしまうかもしれません。

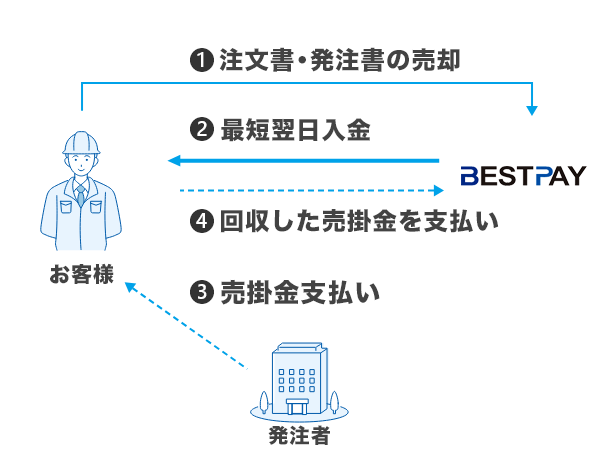

しかしベストペイの注文書ファクタリングなら、注文書・発注書が発生した時点で早期に入金を受けられます。

「急いで資金調達したい」という方に、おすすめのファクタリングです。以下5つのポイントについて解説します。

- ベストペイの特徴

- ベストファクターとベストペイの違い

- ベストペイの口コミ・評判

- ベストペイがおすすめな方

- ベストペイを利用する流れ

ファクタリング会社選びで悩んでいる人や「ベストペイってどうなの?」と気になっている方は、ぜひ参考にしてみてください。

目次

ベストペイとは?どのようなサービスなのか

ベストペイは注文書買取式のファクタリングサービスです。

ひと口にファクタリングといっても様々なサービスがあり、債権をどの段階で買い取ってくれるか(現金化してくれるか)や、現金化までの期間は異なります。

ベストペイの特徴は「債権の買取タイミングが早い」「現金化まで早い」サービス。「受注したら、即資化」を謳っているほどです。

「素早い資金化が必要」「仕事に着手する前に資金化したい」場合は、ベストペイの利用がおすすめです。

▼ベストペイなら「受注したら、即資化」可能!外注や仕入れがしやすくなる▼

ベストペイには兄弟サービス「ベストファクター」がある

ベストペイを運営している株式会社アレシアは、他にも「ベストファクター」というファクタリングサービスも提供しています。

ベストファクターは累計相談件数5,000件を超えており、多くの事業者に利用されています。(2021年11月現在)

新規ファクタリングサービスを利用するのは不安かもしれませんが、ベストペイの場合はベストファクターで培ったノウハウや信用があるため、安心して利用できるでしょう。

ベストペイとベストファクターの違いについては後ほど詳しく解説します。

ベストペイの3つの特徴

ベストペイには大きく3つの特徴があります。

- 「受注」段階で利用できる

- 取引先の承諾不要

- 安心のノンリコース

個人事業主利用の可否や銀行融資で審査落ちしても使えるかどうかなど、気になるポイントも合わせて解説します。

「受注」段階で利用できる

ベストペイは資金化できるタイミングが極めて早いのが特徴です。

一般的なファクタリングのように仕事を終わらせてから請求書や売掛金を資金化するのではなく、注文書の段階で資金化できます。

一般的なファクタリングの場合は外注費や仕入れ代金などがかさんでも、請求書を発行するまで資金調達できませんでした。

しかしベストペイは仕事開始前の「注文」段階で資金化できるので、注文書・発注書を受け取った時点で債権を現金化できます。

そのため注文・発注を受けた段階で資金がなくても、仕事の着手前に「注文分を資金化して仕事を行う」ことができます。

「大型案件が来たが設備投資費が足りず、泣く泣く断った」というような、資金不足で仕事を引き受けられないという事態を回避することが可能です。

振り込み手続きも迅速で、最短翌日となっています。

仕事を受けて即座にファクタリングを申し込んで、翌日に資金を受け取れるので、キャッシュフローの改善につながります。

取引先の承諾不要

ファクタリングによっては取引先の承諾を得るなど、取引先の協力が必要な場合もありますが、ベストペイは取引先の承諾が不要です。

ファクタリングを利用する法人や個人事業主が特に心配するのは「取引先に知られるのではないか」という点でしょう。

取引先にファクタリング利用を知られると「資金難に陥っているのではないか」と思われ、印象が悪くなってしまうかもしれません。

ベストペイなら取引先にファクタリングを知られず、安心して利用できます。

安心のノンリコース

発注書・注文書の段階でファクタリングをしてしまうと「もし資金を回収できなかった際は、自分に請求されるのではないか」と不安に思われるかもしれません。

ベストペイはノンリコースなので、万が一債権が回収不能になっても、補償を求められることはありません。

ベストペイは個人事業主や銀行融資審査落ちでも使える

ファクタリングの中には法人のみで、個人事業主は使えないタイプもありますが、ベストペイは個人事業主OKのサービスです。

また銀行融資やローンなどで審査落ちした方も問題なく利用できます。

ファクタリングは融資や借金ではなく、あくまで債権の現金化・買取です。信用情報に関係なく利用できます。

ベストファクターとベストペイの違い

ベストペイを提供する株式会社アレシアは、ベストファクターというファクタリングも提供しています。

同じ会社のファクタリングなので「どこが違うの?」と疑問に思われることでしょう。ベストペイとベストファクターには次の4つの違いがあります。

- 利用できる金額が違う

- 注文書ファクタリングと請求書ファクタリングか違う

- 振り込みまでにかかる時間が違う

- 手数料が違う

どれもファクタリング利用者にとって重要なポイントばかり。両者の違いを把握して、あなたにぴったりなサービスを選びましょう。

利用できる金額が違う

ベストペイは100万円から現金化できるファクタリングですが、ベストファクターは30万円の小口債権から利用できます。

小口債権での利用を検討しているのであれば、ベストファクターの方がおすすめです。

注文書ファクタリングと請求書ファクタリングか違う

ベストペイは注文書や発注書などを資金化できるファクタリングですが、ベストファクターは請求書を資金化してくれるファクタリングです。

「仕事の注文段階で使えるベストペイ」と「仕事完了後に使えるベストファクター」といった形で、資金化してくれるタイミングが大きく違います。

ファクタリングを申し込めるタイミングはベストペイの方が早いので、受注段階など早期に資金が必要な場合は、ベストペイの利用がおすすめです。

振り込みまでにかかる時間が違う

ベストペイは最短で翌日振り込みですが、ベストファクターの場合は最短24時間以内の振り込みです。

同じ会社が運営しているファクタリングですが、現金化~入金の最短日数が違っています。

ただしあくまで最短なので、金額や申込タイミングによって必要な時間は異なります。

手数料が違う

ベストペイとベストファクターは手数料率が違っています。

ベストペイの手数料は5%~ですが、ベストファクターの方は2%~です。注文書の段階で利用できるのがベストペイの大きなメリットですが、その分ベストファクターに比べると手数料が高くなっています。

ベストファクターについて詳しくは「ベストファクターの口コミと評判|ファクタリング会社徹底リサーチ」を参考にしてみてください。

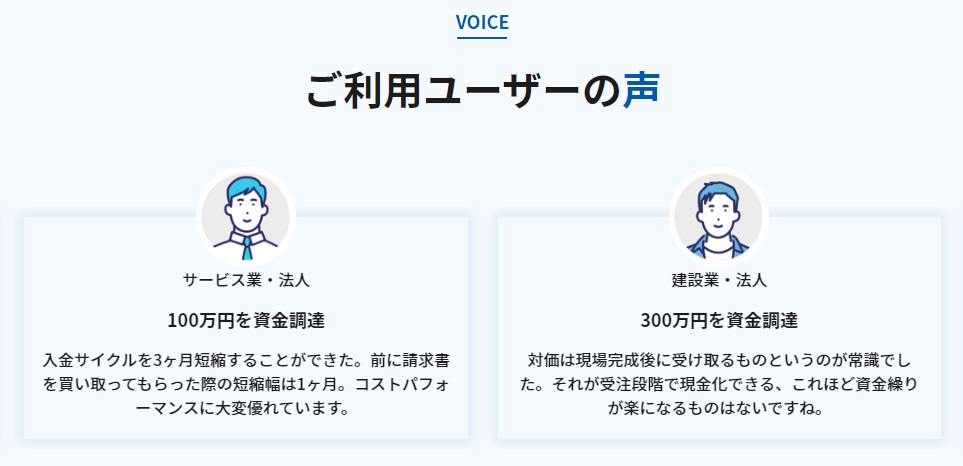

ベストペイの口コミ・評判まとめ

ファクタリングを利用するにあたって、実際の利用した人の口コミや評判が気になりますよね。ベストペイには以下のような、口コミ・評判が寄せられています。

これまでは「受注時点で発生する先出し費用」を賄うことができずに、案件を逃すこともありましたが、即資金化できる事でそれがなくなりました。 引用:ベストペイ公式サイト

BESTPAYは審査から入金までが早いので、本当に必要なタイミングで資金調達を行えました。細かなこまかな状況に対応できる、大切ですね。 引用:ベストペイ公式サイト

フリーランスでも利用できる。そこが何よりうれしかったです。フリーだと融資やファクタリングでさえ難しいので、利用ができて大変助かります。 引用:ベストペイ公式サイト

BESTPAYの注文書買取は買取額が100万からと中小企業むけにサービス設計がなされており、とても使いやすいと感じました。 引用:ベストペイ公式サイト

「注文書の段階で資金調達できる」「入金が早い」「案件を逃さず受注できるようになった」など、ベストペイならではの特徴にメリットを感じている方が多いようです。

またフリーランスや中小企業でも利用しやすくなっていることも、高評価を得ています。

口コミにあるように「受注時点で発生する先出し費用」を賄えず、案件受注を断念していた方はベストペイの利用をぜひ検討してみてください。

▼ベストペイなら「受注したら、即資化」可能!外注や仕入れがしやすくなる▼

ベストペイは早期に資金化したい方におすすめ

ファクタリングには様々な種類があり、それぞれに一長一短があります。あなたに合うファクタリングを選ぶことが重要です。

ベストペイは「早期に資金化したい方におすすめ」のファクタリング。以下のような場合は、ベストペイの利用を検討してみてください。

- 注文書や発注書で資金調達したい

- 外注費や仕入れ代金など仕事に使う資金を調達したい

- 請求書を発行する前に資金繰りが苦しくなる

- 設備投資してから仕事に取り掛かりたい

- 手元に未回収のお金を残しておくのが嫌

ベストペイの最大の特徴は注文書・発注書の段階で資金調達できる点です。

仕事が完了してから資金調達できる従来のファクタリングでは、設備投資や外注・仕入れといった仕事開始前に発生する費用へ資金を回すのが困難でした。

ベストペイは注文書が発生した段階で資金調達できるので、案件を逃すことなく受注できます。

また振り込みも迅速なので、必要なタイミングに資金を受け取れます。

事前に電話相談できるので、もし利用するうえで不安や悩みがある場合は、気軽に問い合わせてみましょう。

▼ベストペイなら「受注したら、即資化」可能!外注や仕入れがしやすくなる▼

ベストペイを利用する流れ

ベストペイのファクタリングは、以下3つのステップで完了します。

- ヒアリング

- 書類提出

- 契約と入金

それぞれ詳しく解説します。

①ヒアリング

まずは担当オペレーターからヒアリングを受けます。

注文書の概要をオペレーターに説明しましょう。

メールフォームや電話でファクタリングを申し込むと、ヒアリングで必要事項を話す流れになります。

②ファクタリングの必要書類を提出する

ベストペイの利用に必要な書類は以下3種類です。

- 本査定申込書

- 注文書(あるいは発注書)

- 表紙付きの通帳3カ月分

提出した書類やヒアリングの内容を基に、ファクタリングの審査が行われます。

ただし既に他へ譲渡している注文書・発注書や反社会的組織の注文書、公序良俗に反する注文書などはファクタリングに使えません。

回収が困難な債権(不良債権など)も断られる可能性があります。利用の可否はヒアリングの際にしっかり確認しておきましょう。

③ベストペイと契約し入金される

ベストペイ側で審査してOKだった場合、契約して現金化分が入金されます。

ベストペイは審査時の来社は不要。しかし契約時は来店が必要になります。来社が難しい場合はベストペイ側が訪問してくれるので、相談してみましょう。

ベストペイは中小企業・フリーランスの強い味方

ベストペイは一般的なファクタリングとは異なり「注文書の段階で資金調達できる」のが、大きな特徴です。

「資金調達を急ぐ」「仕事前に資金調達が必要」といった場合に、大変魅力的なファクタリングではないでしょうか。

中小企業やフリーランスでも利用しやすくなっているので、早めの資金調達が必要な場合はベストペイを利用してみてください。

▼ベストペイなら「受注したら、即資化」可能!外注や仕入れがしやすくなる▼

※記事の掲載内容は執筆当時のものです。