フリーランスでも使えるおすすめファクタリング会社4選|即日対応OKのみ

フリーランスは会社員のように会社から給与を受け取る勤務形態ではありません。そのため「フリーランスはファクタリングなどでの資金調達は不可能なのではないか」と考えるのではないでしょうか。

決してそのようなことはありません。 フリーランスも使えるファクタリングがあります。

実際に資金繰りに困っているフリーランスの方が、ファクタリングのサービスを利用していることはしばしばあります。

この記事では、

- フリーランスのファクタリングとは

- フリーランスが使えるファクタリングが増えている背景

- フリーランスがファクタリングを使うメリットとデメリット

- フリーランスが使えるファクタリング会社

- フリーランスがファクタリングを選ぶときの注意点

など、フリーランスがファクタリングで資金調達する際に知っておきたい知識を集約しました。資金調達に悩んでいるフリーランスの皆さんは、ぜひ参考になさってください。

▼フリーランスの方!即日資金を得たい方はこちらの記事もご確認ください。

目次

フリーランスのファクタリングとは

ファクタリングとは、 債権を譲渡や売買などのかたちで資金化する方法のことです。

フリーランスがファクタリングを簡単におさらいするために、わかりやすい事例で見てみましょう。

たとえば、3月10日に会社から支払われる給与があったとします。給与支払い日前に危急の事情により、急にまとまったお金が必要になりました。

給与は債権の一種です。会社が給与を支払う立場(債務者)で、社員は給与を払ってもらえる立場(債権者)です。社員は給与債権という一種の債権を持っているわけですね。

社員が資金調達する方法にはカードローンやキャッシング、知人からの借金などいくつかの方法があります。ファクタリングもカードローンやキャッシングと同じように、いざというときに資金調達できる方法のひとつ。会社に対して持っている給与債権をファクタリング会社に譲って、ファクタリング会社からお金を受け取るわけです。

これはあくまでサラリーマンの例ですが、フリーランスも同様の方法で資金調達できます。

債権には給与債権の他にも売掛債権などいろいろな種類があるため、フリーランスが有しているファクタリングで資金化可能な債権をファクタリング会社に譲渡・売買などのかたちで渡し、資金調達するわけです。

もともとファクタリングは売掛金債権でよく使われていました。会社の取引先から入金を待っているが、入金前にまとまったお金が必要になった。取引先の入金が遅れていて、予定通りの資金調達が難しくなった。会社はこのようなときに売掛金債権でファクタリングを利用し、資金調達していました。

近年では会社の売掛金債権が対象のファクタリングだけでなく、個人事業主が使えるファクタリングもどんどん出てきています。 フリーランスもファクタリング可能な債権を持っていれば、ファクタリングで資金調達できるというわけですね。

ファクタリングの仕組みやメリットなど基本的な知識については別の記事にまとめています。こちらの記事も参考にしてください。

フリーランスが使えるファクタリングが増えている背景

ファクタリングは会社の売掛金債権を中心に会社の資金調達方法としてよく使われていましたが、近年は個人でも利用できるファクタリング会社が増えています。

フリーランスについても、「資金調達しなければ仕事ができない」「取引先が報酬を払ってくれなくて困っている」などのニーズから、利用できるファクタリング会社が増えているのが現状です。

フリーランス協会の「フリーランス白書2018」によると、フリーランスとして仕事をしている人は日本中に1,000万人余りいるとのこと。兼業フリーランスと専業フリーランスを含め、かなりのフリーランスがいることがわかっています。

1,000万人余りというフリーランスの数は、日本の職業人口の6分の1にあたる数なのだとか。日本の6人に1人がフリーランスだと考えると、少し驚いてしまいますよね。フリーランスに対応しているファクタリング会社があるということは、それだけ需要が見込めるということなのでしょう。

近年では、2018年にネット金融やネットインフラ事業の大手であるGMOなどがフリーランス用のファクタリングサービスを開始しています。

フリーランスが使えるファクタリングについては後述しますが、フリーランスという働き方を選ぶ人が増えていて、それに伴い資金調達方法としてもファクタリングも増えているという現状があるようです。

フリーランスの他には、個人事業主や自営業などが使えるファクタリングもあります。いろいろな働き方をしている人たちが利用できるファクタリングがあるということです。

フリーランスがファクタリングを使うメリットとデメリット

はじめてファクタリングを利用しようと考えているフリーランスにとって、「フリーランスがファクタリングで資金調達することにメリットはあるか」は重要なポイントです。

フリーランスには他にもローンやクレジットカードによるキャッシングなど、利用できる資金調達サービスがあります。キャッシングにメリットがなければ「他の方法を検討しよう」という話になるはずです。

フリーランスにとってファクタリング利用はメリットがあるのか?

以上の点にも言及したいと思います。

フリーランスがファクタリングで資金調達するメリット

結論からいうと、フリーランスのファクタリング利用にはメリットがあります。

フリーランスにとってのメリットは5つです。

- フリーランスが迅速に資金調達できる

- フリーランス報酬のリスク回避ができる

- 借入ではないのでフリーランスの返済不安がない

- フリーランスが資金コントロールしやすい

- フリーランスの信用情報への影響がない

メリット①フリーランスが迅速に資金調達できる

ファクタリングサービスは会社によってまちまちです。ファクタリングの対象にしている債権も会社によって異なる他、ファクタリングの手数料なども違っています。また、ファクタリングによる債権の現金化がどのくらいの時間で可能なのかも、ファクタリング会社によって差があるのです。

ただ、ファクタリング会社は全体的に資金調達まで迅速であるというメリットがあります。 フリーランスが「どうしても仕事に使う資金が足りない」などのとき、資金調達までのスピードの速さは、やはりメリットです。

フリーランスは自分で商談して契約し、報酬の支払いを受けます。会社のように決まった額の給与がもらえる仕事ではないため、収入が不安定になりがちであるという特徴があるのです。

新型コロナウイルスの影響を受け、収入が輪をかけて不安定になってしまったフリーランスもいることでしょう。

唐突に勉強や仕事の備品などの出費が重なると、自分の生活費を崩さなければならないこともあるのがフリーランスです。このようなときは、「1か月後に審査結果が出ます」などのサービス利用はまず難しいことでしょう。

フリーランスが使えるファクタリングは、フリーランスの事情を考慮した上でサービスを提供しています。フリーランスが迅速に資金調達できるように、即日ファクタリングなどにも対応している会社も多々あるのです。 即日カードローンや即日キャッシングなどと同じような使い方ができます。

メリット②フリーランス報酬のリスク回避ができる

レジに商品を持って行って売り買いする場合、即座に現金を支払います。あるいは、クレジットカード決済などで、その場で決済するはずです。

フリーランスの報酬は、レジでの商品購入のようなかたちで「即座に払ってもらう」ことは、基本的にあまりありません。仕事を納品し、決まった日や仕事納品後のチェックが終わった段階、請求書を送付した段階など、後払い形式で払ってもらうことが少なくないのです。そのため、仕事を完成させたのにクライアント側の事情で支払いが遅れることなどが発生します。

報酬の支払い遅れや支払渋りなどが発生する可能性があるなど、フリーランスは常に報酬に関するリスクを負っているのです。

報酬(債権)をファクタリングで現金化できれば、フリーランス側には良いリスク対策になります。 ファクタリングはフリーランスにとって資金調達方法にもなりますが、リスク回避にも使えるということです。

メリット③借入ではないのでフリーランスの返済不安がない

ファクタリングは債権の譲渡や売買などで資金を調達する方法なので、キャッシングやカードローンなどのような返済は発生しません。 返済が発生しないということは、当然ですが、毎月の返済計画などを考えなくていいということです。同時に、将来的な返済不安を抱えなくても済むということです。

たとえば、カードローンやキャッシング、ビジネスローンなどで資金調達をしたとします。最近のローンやキャッシングなどはかなり柔軟に返済額を設定できますが、それでも将来的な返済不安がなくなるわけではありません。毎月3万円の返済が10カ月必要であれば、この10カ月という期間の間は返済不安がつきまとうわけです。

フリーランスは給与という決まった額を受け取り分けでなく、仕事状況やクライアントの支払い状況、契約を取れたかどうかなどによって、かなり収入状況が変わってきます。4月の段階で支払いをスタートし、そのときの収入が月30万円だったとします。返済途中の7月にも、同じ水準の収入を維持できているとは限りません。

今回のような新型コロナウイルスなど社会的な問題により収入が落ち込むこともあれば、優良取引先の事業撤退などで急に契約がとれなくなったり、仕事がキャンセルになったりすることもあるのです。フリーランスがお金を借りて返済を続けるということは、返済不安に加えて、収入維持へのプレッシャーや収入への不安も抱えることになります。

ファクタリングは借入ではないため、返済は不要。よって、フリーランスがお金を借り入れたときのような返済不安や収入への不安などを抱え込まずに済むというメリットがあります。

メリット④フリーランスが資金コントロールしやすい

フリーランスはファクタリングに使える債権さえ持っていれば、ファクタリング会社に申し込んで資金化可能 です。

債権として手元に残して支払いを待つか。

それとも、タイミングを見計らって債権を現金にするか。

フリーランス側で選択の上でサービスの利用ができるため、資金調達の幅が広がると共に、資金調達をよりコントロールしやすくなります。

債権のまま持っていても契約内容に応じた支払いを受けられます。さらにファクタリングという選択肢を検討することで、「現金化か」「そのまま所持して支払いを受けるか」という資金コントロールの幅が生まれるのです。

メリット⑤フリーランスの信用情報への影響がない

信用情報を気にする人は少なくないことでしょう。信用情報は、いわば金融サービスの利用の履歴書です。借入やクレジットカード契約などがあると、信用情報として記録が蓄積される仕組みになっています。

信用情報は金融事故(債務整理や滞納、代位弁済など)があればはじめて記録されると勘違いしている人もいます。金融の契約履歴書のような存在なので、契約段階で契約内容などが記録される仕組みになっているのです。

滞納や債務整理などの金融事故があれば、それぞれの信用情報機関が、情報内容にしたがって記録することになります(どの会社がどのような記録を扱い、実際にその記憶を行うかは、会社ごとにルールが異なっているので注意)。

ファクタリングは債権を譲り現金化することなので、借入ではありません。よって、信用情報とは関係なく、影響もないのです。

フリーランスがファクタリングで資金調達するデメリット

フリーランスのファクタリング利用にはデメリットもあります。より良い資金調達ができるよう、デメリットもおさえて利用しましょう。

デメリットは4つあります。

- ファクタリングには手数料がある

- フリーランスの手取りが少なくなる

- ファクタリングの仕組みがやや難しい

- 悪徳なファクタリング業者が存在する

デメリット①ファクタリングには手数料がある

ファクタリングはキャッシングやローンのような借入ではないため、金利はありません。しかし、代わりに、利用に際して手数料が発生します。ファクタリング会社も慈善事業ではないため、無償で満額の債権現金化はできないということです。

ファクタリングの手数料は会社によって異なります。また、ファクタリングの手法(2社間ファクタリング、3社間ファクタリング)によっても手数料相場が違ってくるのです。

ファクタリングの手数料相場や計算などについては別記事で解説しています。別記事をチェックしてください。

デメリット②フリーランスの手取りが少なくなる

フリーランスのファクタリング利用により手数料が発生するということは、それだけ手取りが減るということです。

債権の支払日にフリーランスが10万円受け取れるはずだった債権を途中で現金化すると、申し込み先のファクタリング会社に手数料を支払う関係上、金額が目減りします。ファクタリングの利用に手数料が発生する以上、手取り額の変化には注意したいものです。

ただ、ファクタリング会社によって手数料は違っているため、安全性が高くなおかつ手数料が低めに設定されている会社を選ぶことで、フリーランスの手取りが大幅に減ることを防げます。

手数料の安いおすすめファクタリング会社は以下にまとめました。 手数料が安い会社を選びたい方は参考にどうぞ。

デメリット③ファクタリングの仕組みがやや難しい

ファクタリングは債権の譲渡や売買など、ファクタリングに債権を譲り渡すことによって現金化する方法です。給与や報酬という言葉を使われると身近な印象ですが、債権という言葉を使われると、あまり馴染みがなく難しい印象を受けるのではないでしょうか。

さらに、債権の譲り渡しには法律が絡み、ファクタリング以外で頻繁に行っている人は少数だと思われます。キャッシングやカードローンなどより、仕組みとして難しそうな印象を受けるはずです。

債権を譲り渡して現金化という仕組みは、馴染みがないと、実際問題としてやや難しく感じるようです。ファクタリングを最初に使うときは、ファクタリングの仕組みに困惑するかもしれません。

カードローンやキャッシングなどで資金調達していたフリーランスがはじめてファクタリングを使うときは、「難しそう」と困ってしまうこともあるかもしれません。

ただ、ファクタリング会社に相談すれば仕組みや契約についてかなりていねいに教えてもらえます。フリーランスは独立独歩の職業形態ですから、一歩踏み出してみると「意外とカンタンに理解できた」と感じるかもしれません。

ファクタリングの仕組みをやや難しく感じた場合は、フリーランスの仕事の合間にファクタリング会社に問い合わせて、わかるまで質問しておくことをおすすめします。

デメリット④悪徳なファクタリング業者が存在する

お金を貸す会社の中にも闇金などの悪徳業者が存在します。ファクタリングも同じで、ファクタリング会社の中には手数料が悪質なまでに高かったり、説明されていない手数料を請求したりするなどの悪徳業者がまぎれています。

フリーランスがファクタリングで資金調達するときは、悪徳なファクタリング会社を引き当ててしまわないよう、会社をよく選ぶことが重要です。

ファクタリング会社を選ぶという点で、ちょっとした手間が発生するというデメリットがあります。これは、融資などの借入サービスにも言えることですね。

フリーランスが使えるファクタリング会社

フリーランスが使えるファクタリング会社の中から4社厳選してご紹介します。

ファクタリングの基礎知識を理解したら、次はもう一歩踏み込んで各社のサービスについて確認してみてください。「この会社が良さそうだ」「この会社に相談してみようかな」と思える会社が見つかるはずです。

QuQuMo(ククモ)

当サイトでもおすすめしている資金調達サービス「QuQuMo」です。株式会社アクティブサポートによって運営されるファクタリングサービスで、個人事業主の方でも利用できます。

入金まで最短で2時間、そして手数料も業界内で比較するとお安くなっているのが最大の魅力。

Webからサクッと申し込み可能です。

▼入金まで最短2時間!業界トップクラスの低手数料で即日資金調達ができる▼

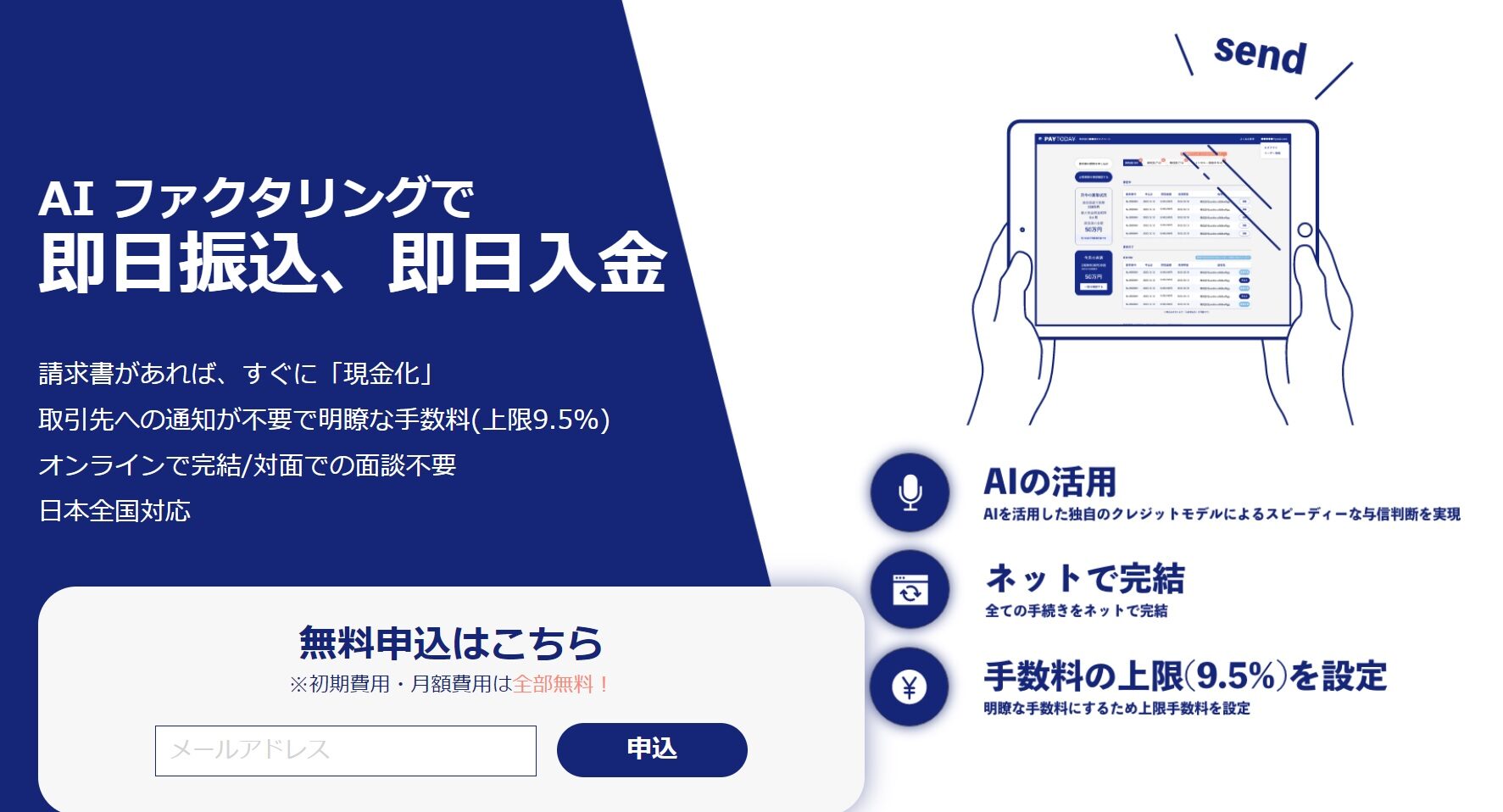

Pay Today

「Pay Today」はフリーランス・個人事業主との取引が多いため、他社で断られた方でも買取ってもらえる可能性があります。

業界最低水準の手数料(2~9.5%)となっています。他社では10%~20%ほどの手数料がかかる場合もあるので、手数料は最大でも9.5%というのは大きな魅力です。

また面会不要で最短3時間以内に審査が完了するため、スピードディかつ最初から最後まで対面せずに済みます。

▼オンライン完結でスピード対応!最大でも9.5%の業界最安クラスの手数料▼

フリーナンス

引用:FREENANCE

GMOあおぞら銀行やGMOクリック証券などでお馴染みの大手GMOが提供しているフリーランス用のファクタリング会社です。

フリーランスが使えるファクタリング会社としてはかなり有名で、大手で他金融も手掛けているGMOですから、非常に安心感があります。

手数料もフリーランス報酬(債権)の3~10%と低めに設定されています。登録しておくだけで困ったときは最短即日現金化できます。

もちろん即日支払われたことが取引先、クライアントには知られないようになっていますのでご安心ください。

▼GMO運営で安心感抜群!低手数料で即日現金化▼

MSFJ

MSFJは個人事業主の方、専門のファクタリングを展開しています。

手数料については、MSFJも低めに設定されており、検討しやすいです。

MSFJの特徴は3タイプのファクタリングがあること。フリーランスや個人事業主が使えるタイプとしては、即日ファクタリングが可能な、個人事業主専用ファクタリングなどがあります。

手数料は3.8~9.8%となっており、10万円~500万円まで対応してくれます。

▼個人事業主専門!最大500万円まで幅広く対応可能▼

この他にも、フリーランスや個人事業主におすすめできるファクタリング会社を別記事にまとめています。

▼フリーランスの方!即日資金を得たい方はこちらの記事もご確認ください。

フリーランスがファクタリングを選ぶときの注意点

フリーランスがファクタリング会社を選ぶときは、3つのポイントに注意が必要です。

- ファクタリング会社がフリーランスに対応しているか

- ファクタリング会社のサービスやコースを確認する

- ファクタリング会社が対応している債権額も要確認

3つの注意点は、フリーランスがファクタリングを有効活用する上で非常に重要なポイントになります。ファクタリングサービスを申し込む前に必ずチェックしておきましょう。

ファクタリング会社がフリーランスに対応しているか

ファクタリング会社の中には特定の債権の現金化に特化している会社があります。

たとえば給与債権に特化しているファクタリング会社の場合、給与を受け取っているサラリーマンが主なターゲットになるのです。輸出入の債権に力を入れている会社は、輸出入に関係しない債権は「対象外です」と断る可能性があります。

ファクタリングを利用しようと思っているフリーランスが、そのファクタリング会社が対象にしている債権を有しているかで、フリーランスに対応しているかどうかが決まるところもあるのです。

利用しようと思っているファクタリング会社がフリーランスや個人事業主を対象にしているか、よくチェックしてください。その上で、手数料などのサービス内容を見て行くようにしましょう。

手数料などを先に見てしまうと、後から「フリーランスは使えなかった」とガッカリしてしまうことがあるのです。

ファクタリング会社のサービスやコースを確認する

ファクタリング会社のサービスには複数のコースが設定されていることがあります。

たとえば、法人向けサービスやフリーランス向けファクタリングなど、コースによって債権のタイプなどが違っていることがあるのです。ファクタリング会社に申し込む前に、大まかにその会社のコース設定などもチェックしておきましょう。

また、フリーランスや個人事業主などの文言が見当たらない場合は、念のためにファクタリング会社に利用の可否を問い合わせておくと安心です。

ファクタリング会社が対応している債権額も要確認

ファクタリング会社のサービスは対応している債権額が異なります。

たとえば、Aコースの場合は10万円の債権額からOKの場合もあれば、Bコースは100万円の債権額からが対象になることがあるのです。

フリーランスの場合、何を専門にしているかによって債権額・報酬がかなり変わってくると思います。たとえば、ライターやハンドメイド作家はかなり大きな受注がないと、100万円という額の債権はあまりないはずです。

ライターであれば書籍系の依頼や、メディアのすべての執筆など、かなり大がかりな執筆案件です。ハンドメイド作家の場合は、製作した商品の大量受注などでこの金額になることがあるかもしれません。

フリーランスによっても、報酬債権の相場はまちまちです。ファクタリング会社が対応しているフリーランス報酬債権の額にも注目して会社を選んでください。

フリーランスのファクタリング情報まとめ

フリーランスを働き方のひとつとして選んでいる人は、日本の労働人口の6分の1に上ります。フリーランスが増えたことから、フリーランス向けの報酬債権ファクタリングサービスも提供されています。

報酬のリスク回避や早期現金化、資金調達などにファクタリングは有効です。資金調達方法のひとつとして、フリーランスはファクタリングサービスの利用を検討することをおすすめします。

資金調達に関するおすすめ記事はこちら

▼【2020年最新版】ファクタリング即日OK!個人事業主にもおすすめ18業者比較

▼審査が早いファクタリング会社はどこ?急ぎの資金調達にスピード対応の業者を比較

▼クリックしてファクタリング業者をいますぐ比較する!▼

※記事の掲載内容は執筆当時のものです。